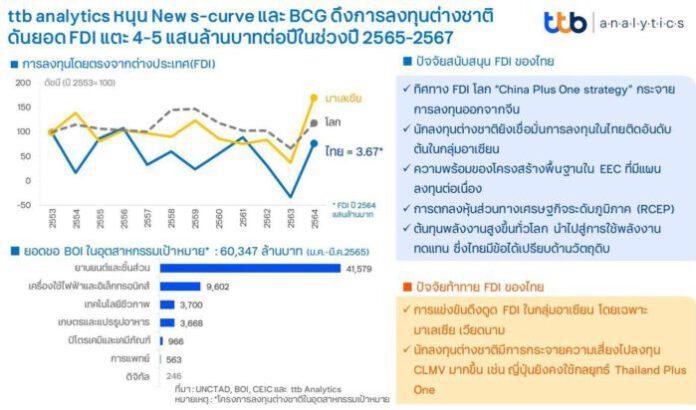

ttb analytics หนุน New s-curve และ BCG ดึงการลงทุนต่างชาติดันยอด FDI แตะ 4-5 แสนล้านบาทต่อปี ในช่วงปี 2565-2567

จากสถานการณ์โควิด-19 ของไทยที่ปรับตัวดีขึ้นต่อเนื่อง นำไปสู่การเดินหน้าเปิดประเทศเมื่อวันที่ 1 มิถุนายน 2565 ที่ผ่านมา นอกจากจะเป็นผลดีต่อภาคการท่องเที่ยวแล้ว ยังเป็นปัจจัยบวกต่อบรรยากาศการลงทุน สร้างความเชื่อมั่นดึงดูดการลงทุนจากต่างประเทศให้เพิ่มขึ้น ผนวกกับภาครัฐมีนโยบายสนับสนุนลงทุนในอุตสาหกรรมที่มีรูปแบบการลงทุนในอุตสาหกรรมใหม่ (New S-Curve) และ เศรษฐกิจสู่การพัฒนาที่ยั่งยืน ได้แก่ เศรษฐกิจชีวภาพ เศรษฐกิจหมุนเวียน และเศรษฐกิจสีเขียว (BCG Economic Model) โดยมีความพร้อมของโครงสร้างพื้นฐาน EEC รองรับ ตลอดจนกระแสการย้ายการลงทุนจากจีนไปยังประเทศอื่น ๆ ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินการลงทุนจากต่างประเทศ (FDI) ของไทยมีแนวโน้มเพิ่มขึ้นต่อเนื่อง และมีโอกาสแตะ 4-5 แสนล้านบาทต่อปี ในช่วงปี 2565-2567

การลงทุน FDI ทั่วโลกในปี 2564 มีมูลค่า 1.65 ล้านล้านดอลลาร์สหรัฐ เพิ่มขึ้นร้อยละ 77 เมื่อเทียบกับปี 2563 ที่มีมูลค่าการลงทุน 9.29 แสนล้านดอลลาร์สหรัฐ และสูงกว่าช่วงก่อนการระบาดของโรคโควิด-19 ในปี 2562 โดยยอด FDI ที่เพิ่มขึ้น ส่วนใหญ่มาจากการขยายตัวในอัตราเร่งของ FDI ในกลุ่มประเทศพัฒนาแล้ว ส่วนประเทศกำลังพัฒนา โดยเฉพาะอาเซียนมีการขยายตัวของ FDI ที่ร้อยละ 35 โดยไทยมี FDI อยู่ที่ระดับ 1.14 หมื่นล้านดอลลาร์สหรัฐ สำหรับแนวโน้มปี 2565 การประชุมสหประชาชาติว่าด้วยการค้าและการพัฒนา หรือ อังค์ถัด (UNCTAD) คาดการณ์ FDI ทั่วโลกจะเป็นไปในทิศทางที่ดีขึ้น แม้เป็นอัตราชะลอตัวจากผลกระทบสงครามรัสเซีย-ยูเครนที่มีแนวโน้มยืดเยื้อ ซึ่งกระทบต่อการขยายตัวของเศรษฐกิจโลก อย่างไรก็ดี ในภูมิภาคเอเชียน่าจะได้รับผลกระทบต่อ FDI ไม่รุนแรง จากกระแสการลงทุนด้านโครงสร้างพื้นฐานและการลงทุนที่มีศักยภาพจำนวนมาก เช่นเดียวกับประเทศไทย

ในช่วงปี 2552-2562 การลงทุนจากต่างประเทศมีบทบาทขับเคลื่อนเศรษฐกิจไทยในระดับเฉลี่ย 2.82 แสนล้านบาทต่อปี คิดเป็นร้อยละ 2.2 ของ GDP ซึ่งหากไม่นับการลงทุนในกิจกรรมทางการเงิน กระแสเงินลงทุนจากต่างประเทศอยู่ในระดับเฉลี่ย 2.14 แสนล้านบาทต่อปี และหากดูเฉพาะอุตสาหกรรมการผลิต จะพบว่าอุตสาหกรรมการลงทุนส่วนใหญ่เป็นคอมพิวเตอร์ อิเล็กทรอนิกส์ เคมีภัณฑ์ เครื่องมือเครื่องจักร ยานยนต์และอาหาร

สำหรับสถานการณ์โควิด-19 ในปี 2563 ภาพรวมตัวเลข FDI ของไทยติดลบ 1.40 แสนล้านบาท ซึ่ง ณ เวลานั้นมีการเพิ่มการลงทุนต่ำกว่าการลดการลงทุน ส่วนใหญ่พบว่าเป็นของกิจกรรมในภาคการเงินและอุตสาหกรรมการผลิตยานยนต์ที่เป็นกิจการของนักลงทุนญี่ปุ่นและสหรัฐอเมริกา ทั้งนี้ หากไม่นับผลของการลดลงในกิจกรรมทางการเงิน กระแส FDI ของไทยยังคงสามารถประคองเป็นบวกที่ระดับ 5.94 หมื่นล้านบาท และในปี 2564 FDI สามารถเพิ่มขึ้นเป็น 3.67 แสนล้านบาท ซึ่งสอดคล้องกับทิศทางการฟื้นตัว FDI ของโลก หรือหากไม่รวมกิจกรรมทางการเงิน FDI ปี 2564 อยู่ที่ระดับ 2.81 แสนล้านบาท โดยมีการลงทุนที่เพิ่มขึ้นในกลุ่มอสังหาริมทรัพย์ อุตสาหกรรมคอมพิวเตอร์ อิเล็กทรอนิกส์ อุปกรณ์ไฟฟ้า และการผลิตยานยนต์

คงปฏิเสธไม่ได้ว่าปัจจัยหนุนการลงทุนต่างชาติที่สำคัญ คือ การได้รับการส่งเสริมจากสำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) ด้วยสิทธิประโยชน์จูงใจ โดยเฉพาะด้านภาษี พื้นที่ตั้ง และการอำนวยความสะดวกให้ผู้ลงทุนในด้านต่าง ๆ อาทิ การให้วีซ่าพำนักระยะยาว การถือครองกรรมสิทธิ์ที่ดิน ซึ่งแนวโน้มการยื่นขอรับการส่งเสริมจาก BOI มีแนวโน้มดีต่อเนื่อง โดยปี 2564 ยอดขอ BOI ของการลงทุนต่างชาติได้ปรับสูงขึ้นเป็น 4.55 แสนล้านบาท ซึ่งเป็นระดับใกล้เคียงกับก่อนเกิดสถานการณ์โควิด-19 ในปี 2562 อยู่ที่ 5.06 แสนล้านบาท

เมื่อดูในรายละเอียดพบว่าการขอ BOI ของกิจการในกลุ่ม New S-Curve หรือ BCG ซึ่งครอบคลุมในหลากหลายกลุ่มอุตสาหกรรม เช่น อุตสาหกรรมเกษตรและแปรรูปอาหาร เทคโนโลยีชีวภาพ ในปี 2564 มีมูลค่ารวมทั้งสิ้น 1.52 แสนล้านบาท เพิ่มขึ้นร้อยละ 123 เมื่อเทียบกับช่วงเดียวกันของปี 2563 (คิดเป็นร้อยละ 24 ของยอดขอ BOI รวมปี 2564) ทำให้มูลค่าการลงทุนในอุตสาหกรรม BCG ตั้งแต่ปี 2558-2564 อยู่ที่ 6.8 แสนล้านบาท

สำหรับไตรมาสแรกของปี 2565 ยอดขอรับการส่งเสริมของโครงการต่างชาติจาก BOI อยู่ที่ 7.73 หมื่นล้านบาท สะท้อนให้เห็นว่านักลงทุนต่างชาติยังคงมองการฟื้นตัวของเศรษฐกิจโลกเป็นไปอย่างต่อเนื่อง และเชื่อมั่นการลงทุนในไทย โดยอุตสาหกรรมที่นักลงทุนต่างชาติมีการขอ BOI เป็นกลุ่มอุตสาหกรรมเป้าหมาย 6.03 หมื่นล้านบาทหรือร้อยละ 78 ของยอดขอ BOI ที่เป็น FDI อาทิ ยานยนต์และชิ้นส่วน เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ เทคโนโลยีและชีวภาพ การเกษตรและแปรรูปอาหาร โดยเป็นการลงทุนจากนักลงทุนไต้หวัน (โรงงานผลิตรถยนต์) ญี่ปุ่น จีน และสหรัฐฯ รวมแล้วกว่าร้อยละ 83

แม้ภาพรวมเศรษฐกิจโลกในปี 2565 มีแนวโน้มขยายตัวแผ่วลง ซึ่งเป็นผลจากอัตราเงินเฟ้อที่ปรับสูงอย่างต่อเนื่อง โดยเฉพาะราคาน้ำมัน สินค้าเกษตร และอาหาร อย่างไรก็ดี FDI เป็นการลงทุนระยะยาว ปัจจัยที่มีผลต่อการตัดสินใจเลือกประเทศที่จะลงทุนจึงไม่ได้ขึ้นอยู่กับสภาวะเศรษฐกิจปัจจุบันเพียงอย่างเดียว แต่ขึ้นอยู่กับสภาพแวดล้อมเทรนด์การลงทุนของโลก และปัจจัยพื้นฐานอื่น ๆ ที่เอื้อต่อการลงทุนด้วย ในสถานการณ์เช่นนี้ ยังมีปัจจัยบวกโอกาสสำหรับดึงดูดการลงทุน FDI ของไทย เมื่อพิจารณาจาก

- ทิศทาง FDI โลก “China-Plus-One Strategy” ส่งสัญญาณกระจายการลงทุนจากจีนสู่ประเทศอื่น ๆ ที่มีศักยภาพ อาทิ อาเซียน เพื่อลดความเสี่ยงธุรกิจ โดยลดการพึ่งพาสินค้าหรือฐานการผลิตในจีนเพียงแหล่งเดียว ซึ่งไทยเป็นหนึ่งในประเทศที่เป็นจุดหมายการลงทุนสำคัญหลังสถานการณ์โควิด-19 คลี่คลาย จากจุดที่ตั้งของไทยได้เปรียบในทางภูมิศาสตร์และมีโครงสร้างพื้นฐานที่ดี

- นักลงทุนต่างชาติยังเชื่อมั่นการลงทุนในไทยติดอันดับต้น ๆ ในกลุ่มอาเซียน สะท้อนจากดัชนีโอกาสการลงุทน GLOBAL OPPORTUNITY INDEX 2022 จัดทำโดย MILKEN INSTITUTE โดยไทยอยู่ในอันดับ 34 รองจากสิงคโปร์ และมาเลเซีย

- ความพร้อมของโครงสร้างพื้นฐานใน EEC ที่ได้เริ่มต้นไปในเฟส 1 และกำลังก้าวสู่เฟส 2 เช่น มีเขตนวัตกรรมระเบียงเศรษฐกิจภาคตะวันออก ทำให้มีจุดสนใจสำหรับการเข้ามาลงทุนด้านเทคโนโลยี ขณะที่มีศูนย์จีโนมิกซ์ เพื่อรองรับการลงทุนด้านรักษาพยาบาลและยา รวมทั้งมีการวางโครงข่ายเทคโนโลยี 5G EEC ตลอดจนที่สำคัญมีแผนการลงทุนต่อเนื่อง 2.2 ล้านล้านบาท ใน 5 ปี โดยเน้นสนับสนุนลงทุนอุตสาหกรรมหุ่นยนต์และระบบออโตเมชัน สุขภาพการแพทย์ การบิน โลจิสติกส์ 5G และ BCG

- การตกลงเป็นหุ้นส่วนทางเศรษฐกิจระดับภูมิภาค หรือ RCEP คาดว่าการเชื่อมโยง Value Chain ระหว่างประเทศสมาชิกจะทำให้ FDI มีโอกาสขยายตัวในภูมิภาคมากขึ้น และดึงดูดเม็ดเงินลงทุนส่วนใหญ่ของโลกเข้ามาในภูมิภาคมากขึ้น โดยเฉพาะการลงทุนในกลุ่มประเทศอาเซียนที่ถือว่ามีการเติบโตสูง

- ต้นทุนพลังงานสูงขึ้นทั่วโลก นำไปสู่การใช้พลังงานทดแทน เป็นการสร้างโอกาสเข้ามาลงทุนอุตสาหกรรมพลังงานทดแทน ที่ใช้วัตถุดิบทางการเกษตร หรือในกลุ่มพลังงานชีวมวล (Biomass Energy) ซึ่งไทยมีความพร้อมด้านวัตถุดิบ

ขณะเดียวกันยังคงมีปัจจัยท้าทาย FDI ของไทย คือ

- การแข่งขันดึงดูด FDI ในกลุ่มอาเซียนสูงขึ้น เช่น เวียดนาม มีจุดเด่นในด้านตลาดแรงงาน ทั้งจำนวนประชากรที่อยู่ในวัยหนุ่มสาวสะท้อนกำลังแรงงานและกำลังซื้อ และค่าแรงที่ค่อนข้างต่ำ

- นักลงทุนต่างชาติมีการกระจายความเสี่ยงไปลงทุนประเทศอื่นมากขึ้น เช่น นักลงทุนญี่ปุ่นยังคงมีนโยบาย Thailand Plus One โดยลงทุนที่ไทยพร้อม ๆ กับกระจายการลงทุนไปกลุ่มประเทศเพื่อนบ้านของไทย (CLMV) มากขึ้น ที่มีจุดเด่นปริมาณแรงงาน และทรัพยากรธรรมชาติ

จากปัจจัยบวกและความท้าทายข้างต้น สะท้อนให้เห็นถึงเส้นทางผลักดัน FDI ของไทยให้เติบโตได้อย่างต่อเนื่อง โดยสร้างการลงทุนที่สอดคล้องกับศักยภาพของประเทศ ดังนั้น การดึงดูดประเทศอื่น ๆ ให้เข้าลงทุนในอุตสาหกรรมที่ไทยมีศักยภาพอยู่แล้ว เป็นจุดที่จะทำให้ FDI ของไทยเติบโตได้ต่อเนื่อง ซึ่งเป็นไปในทิศทางอุตสาหกรรม New S-Curve หรือ BCG

ซึ่งเป็นการต่อยอดอุตสาหกรรมที่มีอยู่ให้มีประสิทธิภาพมากขึ้น และจากการประเมินยอดขอรับการส่งเสริมจาก BOI ในปี 2562 เป็นต้นมา คาดว่ากระแสการลงทุนจากต่างประเทศมีความเป็นไปได้ที่เพิ่มขึ้นแตะ 4-5 แสนล้านบาท ได้ในช่วงปี 2565-2567 ซึ่งส่งผลดีต่อเนื่องไปยังธุรกิจอุตสาหกรรมที่เกี่ยวเนื่อง รวมทั้งธุรกิจปลายน้ำ ได้แก่ ธุรกิจอสังหาริมทรัพย์ ก่อสร้าง เครื่องจักร ไปจนถึงการขนส่ง ในรูปของเม็ดเงินลงทุนและปริมาณสินค้าที่เกิดขึ้นในอนาคต