ไม่ว่าจะมีเงินมากหรือเงินน้อย “การออม” ก็คือวินัยทางการเงินที่สำคัญในการสร้างความมั่นคงให้กับชีวิต โดยไม่จำเป็นต้องรอว่า จะมีเงินออมเมื่อมีรายได้สูงขึ้นเท่านั้น เพราะการออมก็เหมือนการออกกำลังกาย ที่ต้องค่อยๆ สะสมความแข็งแรงอย่างต่อเนื่อง เริ่มต้นอาจจะทำทีละนิด แต่เมื่อคุ้นชินกับการออมจนเป็นวินัยแล้ว ในอนาคตเมื่อมีรายได้เพิ่มขึ้น ก็จะแบ่งเงินออมได้ในปริมาณที่มากขึ้นตามไปด้วย

เรื่องของเงินออม ถูกกล่าวถึงมานาน แต่การออมอย่างเป็นระบบ ยังห่างไกลกับพฤติกรรมของคนไทยอยู่มาก ประกอบกับความคิดที่ว่า เราทำงานเพื่อสร้างความสุขให้กับชีวิต ค่าใช้จ่ายที่มาจากการสร้างความสุขจึงมักจะมาก่อนเสมอ ทั้งค่าบ้าน ค่ารถ ค่ากิน ค่าเที่ยว ค่าช้อปปิ้ง หากไม่มีการจัดการเงินออมโดยการแยกส่วนจากค่าใช้จ่ายอย่างเด็ดขาด โอกาสที่รายได้ที่หาจะหมดไปแบบไม่รู้ตัวก็เกิดขึ้นได้

คนรุ่นใหม่นิยมวางแผนออมด้วยตัวเอง

จากผลการศึกษาและวิจัยในหัวข้อ Employee Perspective 4.0 ของแมนพาวเวอร์กรุ๊ป ประเทศไทยเกี่ยวกับพฤติกรรมการใช้เงินและการออมเงินของกลุ่มคนรุ่นใหม่ยุค 4.0 ซึ่งแสดงให้เห็นถึงการวางแผนการออมเงิน สัดส่วนการออมต่อเดือน รวมถึงรูปแบบการลงทุนต่างๆ จากผลการศึกษาสามารถนำมาปรับใช้ในยุคดิจิทัลทรานส์ฟอร์แมนชั่น พร้อมข้อเสนอแนะภาครัฐและองค์กร ร่วมส่งเสริมและผลักดันมาตรการการออมอย่างมีแบบแผนจริงจังในบทความนี้

จากการศึกษาวิจัยในส่วนของพฤติกรรมการใช้เงินและการออมเงินของกลุ่มคนรุ่นใหม่ยุค 4.0 ในส่วนของการใช้จ่ายต่อเดือนผู้ตอบแบบสอบถามมีการใช้จ่ายประมาณ 10,001–15,000 บาทมีมากที่สุดถึง 30 เปอร์เซ็นต์ รองลงมาต่ำกว่า 10,000 บาท มี 25 เปอร์เซ็นต์ และรายจ่ายประมาณ 15,001–20,000 บาท อยู่ที่ 18 เปอร์เซ็นต์ ตามลำดับ (รูปประกอบ 1) และเมื่อเจาะลงไปในส่วนของการใช้จ่ายให้กับตนเองของคนรุ่นใหม่ยุค 4.0 พบว่ามีการใช้จ่ายเกี่ยวกับที่อยู่อาศัย มากที่สุด 51 เปอร์เซ็นต์ รองลงมาใช้ในการท่องเที่ยว 47 เปอร์เซ็นต์ และใช้ด้านความบันเทิง (Entertainment) 39 เปอร์เซ็นต์ ส่วนความสวยความงาม (Beauty) อยู่ที่ 38 เปอร์เซ็นต์ สุดท้ายใช้จ่ายเกี่ยวกับแฟชั่น 36 เปอร์เซ็นต์ ตามลำดับ

นอกจากนี้ ผลการศึกษาวิจัยชี้ให้เห็นว่าคนรุ่นใหม่ยุค 4.0 ยังมีการจัดทำแผนการออมเงินและการลงทุนด้วยตนเองมากกว่าผ่านที่ปรึกษาด้านการวางแผนการเงิน โดยพบว่าส่วนใหญ่มีการวางแผนด้วยตนเองมากที่สุด 76 เปอร์เซ็นต์ รองลงมาวางแผนผ่านบริการที่ปรึกษาด้านวางแผนทางการเงินขององค์กรต่างๆ เช่น ธนาคาร หรือบริษัทประกันภัย 19 เปอร์เซ็นต์ และไม่มีการวางแผน อยู่ที่ 15 เปอร์เซ็นต์ ตามลำดับ

รายได้น้อยยังต้องรอเงินเหลือจ่าย

สำหรับสัดส่วนเงินออมต่อรายได้โดยเฉลี่ยในแต่ละเดือน พบว่า ส่วนใหญ่ไม่ได้กำหนดแน่นอน มีการออมตามเงินที่เหลือจากการใช้จ่ายมากที่สุดถึง 37 เปอร์เซ็นต์ รองลงมาออมเงินประมาณ 10–20 เปอร์เซ็นต์ของรายได้ อยู่ที่ 27 เปอร์เซ็นต์ และออมเงินต่ำกว่า 10 เปอร์เซ็นต์ของรายได้อยู่ที่ 17 ตามลำดับ และเมื่อพิจารณาจำแนกตามรายได้ส่วนตัวต่อเดือนกับสัดส่วนเงินออมต่อรายได้โดยเฉลี่ยในแต่ละเดือน พบว่าผู้ตอบแบบสอบถามส่วนใหญ่ที่มีรายได้ 40,001 บาทขึ้นไป จะมีสัดส่วนเงินออมมากกว่า 30 เปอร์เซ็นต์ของรายได้ และผู้ที่มีรายได้ 30,001–40,000 บาท จะมีสัดส่วนเงินออม 21–30 เปอร์เซ็นต์ของรายได้ ส่วนกลุ่มผู้ที่มีรายได้ต่ำกว่า 10,000 บาท และ 20,001–30,000 บาท จะมีสัดส่วนเงินออมต่ำกว่า 10 เปอร์เซ็นต์ของรายได้ ในขณะที่ผู้มีรายได้ 10,001–20,000 บาท นั้นไม่ได้กำหนดแน่นอนจะออมตามเงินที่เหลือจากการใช้จ่าย (รูปประกอบ 2) ซึ่งจากผลการวิจัยส่วนนี้ยังสะท้อนให้เห็นว่า คนรุ่นใหม่ยังขาดแบบแผนและวินัยการออมเงินอย่างเป็นระบบ

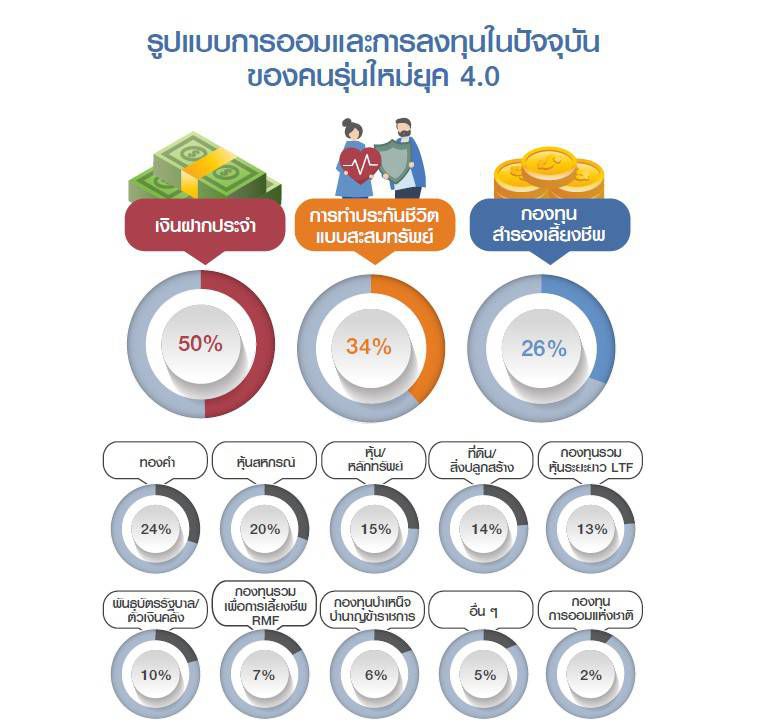

สำหรับรูปแบบการออมและการลงทุนในปัจจุบัน พบว่าส่วนใหญ่ออมผ่านเงินฝากประจำมากที่สุด 50 เปอร์เซ็นต์ รองลงมา การทำประกันชีวิตแบบสะสมทรัพย์ 34 เปอร์เซ็นต์ และกองทุนสำรองเลี้ยงชีพ 26 เปอร์เซ็นต์ ส่วนการออมและลงทุนเกี่ยวกับทองคำ 24 เปอร์เซ็นต์ และหุ้นสหกรณ์ 20 เปอร์เซ็นต์ ตามลำดับ

หนุนภาครัฐสร้างระบบออมให้คนทำงาน

จากผลการวิจัยข้างต้น ในภาพรวมแสดงให้เห็นถึงแนวทางการส่งเสริมการออมทั้งระบบของภาครัฐที่มีการประชาสัมพันธ์เผยแพร่ข้อมูลข่าวสารส่งเสริมให้เกิดพฤติกรรมการออมเงินและการลงทุน ซึ่งคนทำงานรุ่นใหม่ได้เกิดการตระหนักรู้และเกิดพฤติกรรมการออมเงินและการลงทุน ตามแนวทางการส่งเสริมการออมทั้งระบบของภาครัฐ แต่ส่วนใหญ่ยังไม่มีการกระจายการลงทุนไปในรูปแบบอื่นที่มีความเสี่ยงมากกว่าการฝากประจำและการทำประกันชีวิตแบบสะสมทรัพย์

แต่จากผลการศึกษาวิจัยนี้มีความน่าสนใจและผู้มีส่วนเกี่ยวข้องน่าจับตามอง โดยชี้ให้เห็นว่าคนทำงานรุ่นใหม่ส่วนใหญ่สัดส่วนเงินออมต่อรายได้โดยเฉลี่ยในแต่ละเดือนนั้นไม่ได้กำหนดแน่นอน จะออมตามเงินที่เหลือจากการใช้จ่าย ซึ่งในประเด็นนี้องค์กรสามารถช่วยภาครัฐและภาคธนาคารในการส่งเสริมการออมและการลงทุนให้กับคนทำงานได้ เพื่อให้มีคุณภาพชีวิตที่ดีซึ่งจะสะท้อนออกมาในลักษณะของความมีประสิทธิภาพและประสิทธิผลจากการทำงานที่เต็มกำลังความสามารถ ลดการเกิดทุจริตในองค์กรและสร้างความผูกพันในระยะยาว โดย HR ทำหน้าที่เป็นพี่เลี้ยงในการให้คำปรึกษา หาแนวทางช่วยวางแผนการออม ผลตอบแทนจากการออม รวมทั้งช่วยบริหารจัดสรรเงินออมให้สอดรับกับรูปแบบการใช้จ่ายและความจำเป็นทางการเงินของพนักงาน ตั้งแต่เริ่มเข้าทำงาน หรือแม้แต่กระทั่งเข้าไปช่วยแก้ปัญหาทางการเงินของพนักงานที่ทำมาอยู่ก่อนแล้วเมื่อประสบปัญหาวิกฤติทางการเงิน

ซึ่งแนวโน้มนี้ในอนาคตมีความเป็นไปได้สูงมากเพราะจากผลการวิจัยคนรุ่นใหม่ อีกทั้งคนทำงานส่วนใหญ่ต่างก็คาดหวังอัตราเงินเดือนจากเดิมเพิ่มขึ้นประมาณ 10,000 บาท ประกอบกับผลสำรวจในปีพ.ศ. 2561 โดยสำนักงานสถิติแห่งชาติที่พบว่า ระดับหนี้สินต่อครัวเรือนโดยเฉลี่ยเพิ่มขึ้นมาอยู่ที่ 1.78 แสนบาท (เทียบกับ 1.56 แสนบาท ในปี 2558) โดยหนี้สินส่วนใหญ่เป็นหนี้สินจากที่อยู่อาศัยมากที่สุด รวมทั้งหนี้อื่นๆ เช่น หนี้จากการกู้ยืม หนี้จากสินเชื่อรถยนต์ หนี้จากบัตรเครดิต เป็นต้น

ทั้งนี้ ผลการศึกษาวิจัยยังมีข้อเสนอแนะให้กับภาครัฐในการเร่งส่งเสริมการวางแผนจัดสรรเงินออมและการลงทุนอย่างเป็นระบบตั้งแต่ระดับเริ่มต้นทำงาน โดยออกมาตรการที่เป็นลักษณะเชิงบังคับให้มีการออมผ่านกองทุนการออมแห่งชาติ (กอช.) โดยการหักเงินออมจากเงินเดือนเฉกเช่นเดียวกับการจ่ายเงินประกันสังคม ในส่วนขององค์กรควรจะหามาตรการด้านการบริหารจัดการ การออมเงินและการลงทุนที่เหมาะสมให้กับคนทำงานรุ่นใหม่ตั้งแต่เริ่มเข้าทำงาน เพื่อวางรากฐานคุณภาพชีวิตที่ดีตั้งแต่เริ่มต้นให้กับพนักงาน

ออมอย่างฉลาดสู่คุณภาพสังคมผู้สูงอายุ

อย่างไรก็ตาม คนทำงานโดยส่วนใหญ่ถึงแม้จะไม่ได้กำหนดสัดส่วนการออมที่แน่นอนโดยจะเก็บออมหลังจากการใช้จ่าย ซึ่งตามหลักการควรใช้จ่ายหลังจากการออมเงิน โดยจะต้องมีการกำหนดสัดส่วนการออมอย่างน้อยที่ 10-15 เปอร์เซ็นต์ แต่จะเป็นการดีกว่าหากมีสัดส่วนการออมอยู่ที่ 20 เปอร์เซ็นต์ขึ้นไปต่อเดือน ทั้งนี้ควรจะต้องศึกษาเรียนรู้การวางแผนการออมเงินอย่างมีแบบแผน เพื่อให้คนรุ่นใหม่มีเงินออมโดยอาจเริ่มต้นจากวิธีทำบัญชี “รายรับ-รายจ่าย” เพื่อสร้างเงินออม เพื่อให้เห็นภาพรวมของการใช้จ่าย ลดค่าใช้จ่ายในส่วนที่ไม่จำเป็นต่อการดำรงชีวิตมากนัก และนำเงินส่วนนั้นมาเก็บออมเงินแทน โดยการตั้งเป้าหมายของการออมเงินไว้ เพื่อใช้สำหรับอะไร เช่น เพื่อการศึกษาต่อ, เพื่อซื้อที่อยู่อาศัย หรือเพื่อใช้ในยามเกษียณ และเตรียมพร้อมอย่างมีแบบแผนรับสังคมสูงอายุ

ทั้งนี้ คนทำงานรุ่นใหม่ต้องสร้างวินัยการออมให้เกิดขึ้นกับตนเองเพื่อให้บรรลุเป้าหมายที่ตั้งไว้ และต้องระลึกไว้เสมอว่าต้องสร้างรายได้ให้มากกว่ารายจ่าย โดยรูปแบบการออมและการลงทุนนั้นมีมากมายหลายรูปแบบสามารถเลือกได้ตามความต้องการและพฤติกรรมของแต่ละบุคคล บทความนี้หวังว่าคนรุ่นใหม่ยุค 4.0 จะนำไปปรับประยุกต์ให้ชีวิตคุณมีแบบแผนมากขึ้นรับมือได้ทันทุกสถานการณ์ที่เปลี่ยนแปลงต่อไป